A falência do Lehman Brothers, em 2008, destacou a insuficiência regulatória do sistema financeiro nacional nos EUA e no sistema financeiro internacional. Dez anos após a crise, essas deficiências ainda não foram corrigidas, tornando mais fácil para os bancos obter lucros por meio de atividades fraudulentas que são multadas, mas não criminalizadas.

O que motiva os bancos a operar violando leis e regulamentos existentes?

Principalmente a busca por lucros e compensação pelas perdas decorrentes da crise de 2008. Isso fez com que controles internos ignorassem esse tipo de atividade. As multas representam um valor menor em comparação com os lucros obtidos em operações fora da lei.

Basileia III não olha para as rachaduras no sistema financeiro que representam essas operações de investimento do Too Big to Break Banks (BDGQ). Estamos perante um aparato financeiro com algumas instituições que podem e outras que não podem quebrar e fazem o que querem.

GGN

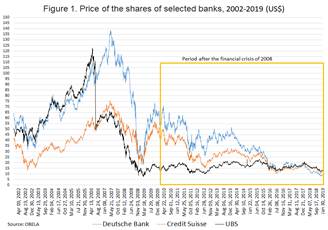

Operações ilegais x multas

As operações ilícitas representam lucros extraordinários para o BDGQ, porém isso não é apreciado no preço de suas ações, em queda desde a crise de 2008 (Gráfico 1)

As operações ilícitas representam lucros extraordinários para o BDGQ, porém isso não é apreciado no preço de suas ações, em queda desde a crise de 2008 (Gráfico 1)

Aparentemente os BDGQ atuam de forma mafiosa, em colaboração com os seus pares, onde o negócio não é conceder empréstimos, mas a realização de atividades ilegais, juntamente com outros bancos, a fim de obter benefícios econômicos extraordinários e, em seguida, pagar a multa

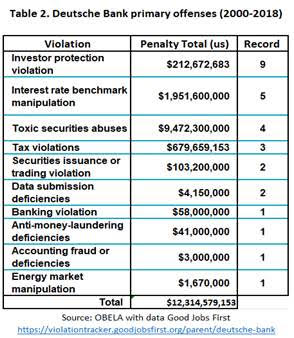

O papel do chefe da máfia dos bancos europeus é representado pelo Deutsche Bank, que, com 25 multas, continua a acumular infrações (Tabela 2). Somente em 2016, o banco alemão pagou US $ 7,2 bilhões, depois de ter sua multa reduzida pela metade, [3] pelo seu ex-advogado que agora atua como presidente da Securities and Exchange Commission (SEC), no governo Trump.

Além disso, foi recentemente associado à fraude fiscal Cum-Ex na Europa [4] e ao branqueamento de capitais, juntamente com o Danske Bank [5], crimes para os quais a respectiva multa ainda não foi aplicada e, por conseguinte, ainda não está contemplado na Tabela 2.

Muito menos se espera nenhuma uma acusação criminal. Até mesmo Al Capone foi preso por burlar impostos e cometer fraudes, mas nenhum funcionário do Deutsche Bank foi punido criminalmente. Nos EUA, eles estão limitados a multas e na Europa, nem mesmo a isso. Agora que seu advogado em Wall Street foi nomeado presidente da SEC, merece menos multas.

A crise financeira de 2008 foi o produto da criação de títulos tóxicos operados internacionalmente e apoiados por hipotecas de lixo, não pagas nos EUA. No entanto, a impunidade neste modo de operação mostra que não há aparato legal para puni-la criminalmente, nem vontade.

A crise financeira de 2008 foi o produto da criação de títulos tóxicos operados internacionalmente e apoiados por hipotecas de lixo, não pagas nos EUA. No entanto, a impunidade neste modo de operação mostra que não há aparato legal para puni-la criminalmente, nem vontade.

A crise de 2008 foi impulsionada por decisões da administração dos bancos e pelo comportamento e supervisão que, com o mantra win-win, ignoraram os problemas e abusaram da confiança dos depositantes e investidores.

Os operadores financeiros são conhecidos como “tomadores de risco”; termo que inclui de diretores financeiros, membros da diretoria executiva, a qualquer pessoa que assuma “riscos” em nome da instituição. Seu papel na empresa é compensado com um salário e um bônus anual. Por exemplo, o CEO do Credit Suisse, ganhou em 2018 US $ 10,26 milhões [6], embora o banco tenha registrado uma perda em 2017 de 983 milhões de francos suíços, equivalente a US $ 1.005.

Por sua parte, Christian Sewing CEO de Deutsche Bank , recebeu uma compensação em 2017 de 2,9 milhões de euros [7], embora o banco tenha tido que pagar naquele ano uma multa de quase US $ 7 bilhões e os preços das ações estivessem no chão. É verdade que com seu advogado na SEC, logrou reduzir a multa de US $ 14,000 milhões para a metade no mesmo ano.

milhões para a metade no mesmo ano.

A questão é se esta maneira de operar infringindo a lei e pagar multas é o novo “normal”, se os bancos grandes demais para “quebrarem” sabem também que são grandes demais para que lhes aconteça alguma coisa no momento em que o Estado não pode intervir, como deveria, sem dúvida.

Aparentemente eles estão acima do código criminal. Enquanto isso, o preço de suas ações é uma fração do que era em 2008, sem sinais de recuperação.

– Oscar Ugarteche, pesquisador sênior do Instituto de Pesquisa Econômica, UNAM SNI / CONACYT, coordenador do projeto OBELA (www.obela.org).

Larry Vargas, honrado Universidade Autônoma de Puebla, projeto OBELA (www.obela.org).

Tradução: Joao Baptista Pimentel Neto