Conteúdo da página

ToggleDepois de 10 anos de existência, a iniciativa chinesa do Cinturão e Rota da Seda está ampliando gradualmente sua presença na América Latina. Até 2023, 21 países da região somaram-se ao megaprojeto chinês. Durante este período, o volume da presença chinesa na região aumentou significativamente.

Em 2022, seu investimento na zona chegava a 12 bilhões de dólares, isto é, 9% de todo o investimento do gigante asiático na América Latina. A China também se tornou um de seus maiores credores, emitindo mais de 137 bilhões de dólares em créditos entre 2005 e 2020.

Assista na TV Diálogos do Sul

Enquanto que nos primeiros anos da iniciativa do Cinturão e Rota a prioridade de Pequim era investir em infraestruturas energéticas, nos últimos anos grande parte do financiamento destinou-se ao desenvolvimento do sistema de transporte e logística da região, o que contribui para aumentar o comércio com a China e encurtar o tempo de entrega das mercadorias. Por outro lado, um dos principais investimentos recentes da nação asiática destinou-se à produção de lítio, o ‘ouro branco’ da América Latina.

Energia: do petróleo às renováveis

A energia foi a principal área de cooperação da China com os países latino-americanos desde que surgiu a iniciativa do Cinturão e Rota. Pequim enfatizou o desenvolvimento de energias limpas como objetivo chave de sua diplomacia energética e de seu enfoque financeiro, e fez da promoção de empresas orientadas a este campo sua prioridade.

Segundo a base de dados China’s Global Energy Finance elaborada pela Universidade de Boston, o investimento chinês no setor energético da América Latina entre 2001 e 2022 chegou a mais de 49 bilhões de dólares. Embora o petróleo tenha sido seu investimento chave na década de 2010, nos últimos anos o enfoque principal mudou.

Semicondutores, moeda do Brics, Nova Rota da Seda: Brasil e China vão além da desdolarização

Por exemplo, o Peru, onde a corporação energética italiana Enel controlava quase a metade do fornecimento elétrico de Lima, concordou em vender dois ativos elétricos para a China Southern Power Grid International por 2.900 milhões de dólares. Enquanto isso, a outra metade dos ativos energéticos de Lima também estão controlados por outra empresa do país asiático, China Three Georges Corporation, que em 2020 adquiriu os ativos da empresa peruana Luz do Sul por 3.600 milhões de dólares.

No entanto, o Peru não é o único caso na região de participação ativa de empresas chinesas no setor energético. Em 2018, a China Southern Power Grid adquiriu a participação da canadense Brookfield (27,7%) no maior sistema de transmissão elétrica do Chile, Transelec. Dois anos depois, a empresa chinesa State Grid International Development comprou Chilquinta Energía, que era propriedade da estadunidense Sempra Energy. State Grid também adquiriu CGE por 3 bilhões de dólares em 2020. As transações permitiram à China possuir duas das quatro maiores empresas energéticas do país e controlar quase 57% do mercado energético chileno.

Os maiores ativos de State Grid concentram-se no Brasil, onde a empresa chinesa começou a investir em 2010. Desde então, investiu mais de 5.700 milhões de dólares na nação sulamericana e gestiona mais de 16 mil quilômetros de linhas de transmissão. O maior projeto da State Grid em território brasileiro foi uma linha de transmissão que conecta a grande central hidrelétrica de Belo Monte com o sudeste do país.

O projeto, que se estende por mais de 2.500 quilômetros por 81 cidades de cinco estados de norte a sul, inclui a linha de transmissão de corrente contínua de ultra alta tensão mais longa do mundo. No entanto, em escala global, a presença de empresas chinesas no Brasil não é tão grande. Segundo os analistas do Wilson Center, representam cerca de 10% da capacidade elétrica do país e 12% de sua infraestrutura de transmissão.

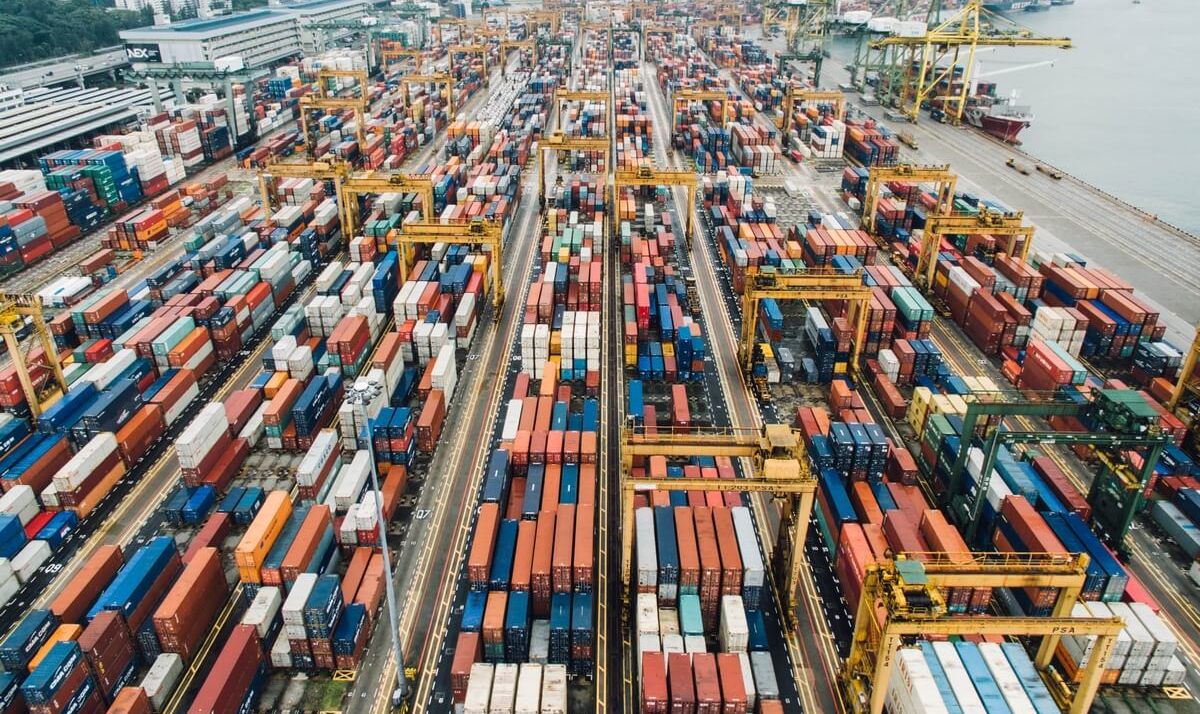

Continua após a imagem

Foto: CHUTTERSNAP/Unsplash

Uma nova área de atividade chinesa nas infraestruturas portuárias latino americanas foi a busca de um acesso ao sul da região

Infraestruturas: conectando regiões

Entre os principais fatores que contribuíram para estreitar as relações entre Pequim e os países latinoamericanos destaca-se a participação de empresas chinesas em projetos de infraestrutura na região. Um destes projetos que pretende mudar o panorama logístico da América Latina é o Porto de Chancay, no Peru. Seus principais acionistas são a empresa chinesa Cosco Shipping Ports Limited (CSPL), com uma participação de 60%, e a peruana Volcan Compañía Minera, com os 40% restantes.

A complexa estrutura deste terminal inclui três componentes principais. O primeiro é a área operativa, que inclui os canais de entrada marítimos e as zonas de manutenção onde terão lugar as atividades relacionadas com a carga e o armazenamento de mercadorias. O segundo é o complexo de entrada, que inclui um porto de estrada, uma porta de ingresso, uma zona de inspeção alfandegária e escritórios administrativos. O terceiro e mais notável elemento do porto em construção é o túnel, de 1,8 quilômetros de comprimento, que faz parte de um corredor projetado para o trânsito de carga.

O que é “nearshoring” e como o México pode se beneficiar da crise China-EUA

A estratégica posição geográfica do porto de Chancay, na costa central do Peru e América do Sul e a 108 quilômetros de Lima, torna-o um ponto de entrada chave para o tráfico marítimo da região. O projeto faz parte da Rota Marítima da Seda da China e se espera que comece a funcionar no último trimestre de 2024.

Outro grande projeto chinês de infraestruturas marítimas na região foi o Porto de Ensenada, situado na Baixa Califórnia, México, onde a manipulação de carga em contêineres aumentou 200% desde 2014. Em dezembro de 2022, a empresa chinesa Hutchison Ports EIT anunciou planos para ampliar o terminal, o que implicará a construção de 300 metros adicionais de cais para operações de navios portacontêineres, outros quatro hectares de pátio de contêineres e 80 metros de muro quebra ondas, assim como melhorias na infraestrutura existente. As obras começaram em 26 de dezembro de 2022 e calcula-se que durarão 22 meses.

Importantes projetos chineses de infraestrutura encontram-se também no Panamá, que foi o primeiro país latinoamericano a somar-se à iniciativa Cinturão e Rota. Em 2016, em uma operação de 900 milhões de dólares, Landbridge Group adquiriu o controle da Ilha Margarita, o maior porto da nação do lado do Atlântico, assim como da Zona Livre de Colón. Além disso, em março de 2021, o Governo panamenho iniciou o processo de renovação do contrato de arrendamento de Hutchison Ports PPC, uma filial de CK Hutchison Holdings, com sede en Hong Kong, que opera os portos de Balboa e Cristóbal, dois importantes centros de saída do canal do lado do Pacífico e do Atlântico.

Uma nova área de atividade chinesa nas infraestruturas portuárias latino americanas foi a busca de um acesso ao sul da região, que abra uma rota para a Antártida. A primeira tentativa ocorreu em 2022, quando a empresa chinesa Shaanxi Chemical Industry Group Co. Ltd assinou um protocolo de intenções com a província argentina de Terra do Fogo para investir 1.250 milhões de dólares. Além da construção de instalações para a indústria química, o acordo prevê o levantamento de um terminal portuário com capacidade de atracação para navios de até 20 mil toneladas de deslocamento. No entanto, desde 2023, o avanço do projeto continua pausado devido à posição de legisladores locais que questionam os planos.

A luta pelo ‘ouro branco’

Uma das áreas chave do investimento chinês nos últimos anos foram as jazidas de lítio. Este metal é essencial para a fabricação de baterias. Os países do ‘Triângulo do Lítio’ —Bolívia, Argentina e Chile— contêm mais de 55% das reservas mundiais do chamado ‘ouro branco’. Para a China, o lítio tem especial importância estratégica, já que Pequim é líder na fabricação de baterias e pilhas, e em 2021 produzirá 79% das baterias de iones de lítio. Ainda que o gigante asiático já seja produtor de 13% do lítio mundial, estes volumes não são suficientes para sua grande indústria e para realizar a transição energética que buscam suas autoridades.

Em janeiro de 2023, a empresa chinesa CATL, que é a maior fabricante mundial de baterias para automóveis, assinou um contrato com o Governo boliviano para investir 1.400 milhões de dólares na construção de duas instalações com tecnologia de extração direta de lítio. Apesar de contar com as maiores reservas de lítio do mundo, seu processamento continua pouco desenvolvido na Bolívia. Com a entrada das empresas chinesas é a primeira vez que um Estado estrangeiro intervem na indústria de lítio do país andino.

Frei Betto | China vai superar EUA porque escolheu investir no futuro, e não em guerras

As companhias chinesas também estão ativas no Chile. Já em 2018, a empresa Tianqi adquiriu uma participação de 23,77% no maior produtor de lítio do país, SQM. A firma asiática não tem intenção de parar por aí. Este ano, anunciou planos para ampliar sua participação em projetos chilenos de lítio. O motivo é a descentralização do mercado e o aparecimento de novos atores. Segundo Wood Mackenzie, a indústria de lítio passou de um mercado com uns 10 competidores em 2018 para uns 24 em 2025. A empresa chinesa também pretende que as autoridades locais eliminem as restrições antimonopólio que a impedem de indicar seus executivos no conselho de administração de uma firma chilena.

Além disso, o BYD, um dos maiores fabricantes de automóveis, anunciou este ano seus planos de construir uma fábrica de cátodos de lítio na região de Antofagasta, no norte do Chile. Segundo Bloomberg, depois de receber o status de produtor especializado de lítio, BYD poderá acessar preços preferenciais para 11.244 toneladas métricas anuais de carbonato de lítio para baterias até 2030. A vicepresidenta da companhia, Stella Li, anunciou em outubro de 2023 planos para construir uma fábrica de veículos elétricos no Brasil, que incluirá uma fábrica de processamento de lítio e fosfato de ferro para o mercado internacional.

A presença de atores chineses na indústria de lítio ganhou força em territorio argentino. Em junho de 2023, soube-se que a mineradora chinesa Tibet Summit Resources investiria de imediato 1.700 milhões de dólares em duas jazidas: Arizarro e Diablillos, situadas na província de Salta. Segundo estimativas do Ministério da Economia argentino, as citadas minas produzirão de 50 mil a 100 mil toneladas de lítio.

Ganfeng Lithium Co, o maior produtor de ‘ouro branco’ da China, também ampliou sua participação em projetos argentinos. Em 2022, adquiriu uma participação de 100% do produtor argentino Lithea Inc, por 962 milhões de dólares. Espera-se que a primeira fase de produção tenha uma capacidade anual de 30 mil toneladas de carbonato de lítio. O acordo soma-se a uma empresa conjunta existente com a canadense Lithium Americas, com sede em Cauchari-Olaroz, que se espera que comece a operar no final de 2023.

Redação Rússia Today

Tradução: Ana Corbisier

As opiniões expressas nesse artigo não refletem, necessariamente, a opinião da Diálogos do Sul

Assista na TV Diálogos do Sul