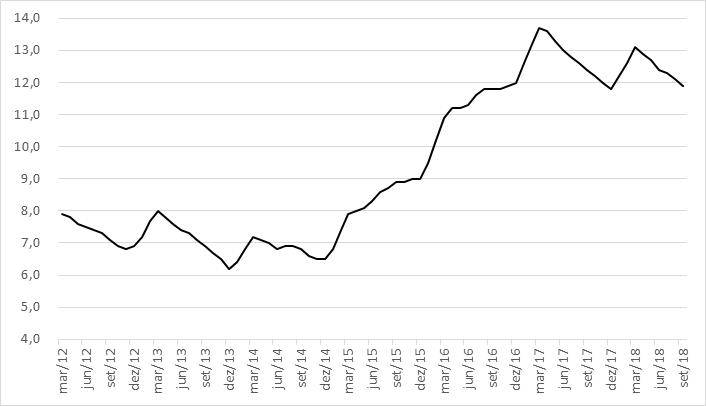

O quadro atual da economia brasileira mostra uma situação de compasso de espera, com uma recuperação gradual e lenta: taxa de crescimento do PIB de 1% em 2017 e 1,4% em 2018 (segundo previsão do Focus). Já a taxa de desocupação se mantém bastante elevada, oscilando entre 12% a 13% desde o início de 2017 contra 6,5% em dezembro de 2014.

Agência Brasil

A utilização da capacidade da indústria, por sua vez, se situa em 75,1% no 3º trimestre de 2018 contra 81,5% no 4º trimestre de 2014; consequentemente a formação bruta de capital fixo – após forte declínio desde 2014 – se mantêm estagnada desde o início de 2016. De acordo como o relatório Focus de 16 de novembro de 2018 a previsão de crescimento do PIB real do Brasil é de 1,36% em 2018 e 2,5% em 2019; já a previsão recente do OCDE é de um crescimento menor, de 2,1%, em 2019 (contra 3,5% da economia mundial). Neste contexto, o que se pode esperar da política econômica do governo Bolsonaro? Quais as perspectivas para a economia brasileira durante o seu governo?

Fonte: Banco Central do Brasil

Fonte: Banco Central do Brasil

Grosso modo, pode-se dizer que a política econômica do novo governo será uma continuidade da política neoliberal do governo Temer, que acabou ficando manca por causa de seu enfraquecimento político. Entre as medidas que vêm sendo aventadas e anunciadas incluem-se: reforma da previdência, manutenção do teto dos gastos, congelamento dos salários dos funcionários públicos, desvinculação da receita da despesa orçamentária, privatização de empresas estatais, revisão da política de reajuste de salário mínimo, redução do papel do BNDES, independência do Banco Central etc. A expectativa do novo governo é que a recuperação econômica ocorra tanto pela contribuição do investimento externo (atraído pelos melhores “fundamentos” da economia) quanto do investimento doméstico (favorecido pelo choque de confiança gerado por um lado pelas reformas e por outro pelo compromisso de ajuste fiscal). Será factível?

Num quadro de forte ociosidade da estrutura produtiva não se deve esperar nenhuma grande contribuição dos diferentes componentes da demanda agregada. O consumo das famílias está se recuperando lentamente em função da redução na taxa real de juros (diminuição da taxa ex-post de 7,34% em março de 2017 para 1,93% em julho de 2018) e consequente redução no peso do serviço da dívida sobre a renda das famílias – contudo, o endividamento das famílias em relação aos rendimentos dos últimos 12 meses, embora tenha recuado de 46% em agosto de 2015 para 42% em dezembro de 2016, tem se mantido nesse patamar desde então, como resultado da recuperação ainda fraca nos rendimentos de trabalho. Assim, a contribuição do consumo das famílias para o crescimento deverá ser gradual e lenta.

Quanto ao gasto do governo, as expectativas são mais nebulosas, já que o novo governo se prontificou a zerar o déficit das contas públicas sem aumento de impostos – a princípio, já em 2019 –, o que parece ser uma verdadeira “missão impossível”. Por um lado, o retorno da CPMF, já aventada, parece pouco provável; de outro, a mudança nas alíquotas do imposto de renda para uma alíquota máxima de 20% possivelmente terá um efeito de redução nas receitas do governo (o efeito final depende, contudo, das mudanças nas isenções fiscais do imposto de renda). Vale notar que a reforma previdenciária, uma vez aprovada, terá efeito gradual sobre as despesas do governo e as privatizações deverão ser feitas, mas de forma limitada dada a resistência do segmento militar do governo (em geral, privatizações apressadas para gerar caixa para o governo sem a devida regulamentação tendem a ser perniciosas para a sociedade). A previsão do Focus é de um déficit de 1,9% do PIB em 2018, de 1,5% em 2019 e 0,75% em 2020, ou seja, de um efeito contracionista da política fiscal sobre a variável gasto do governo em 2019 e 2020, com o investimento público devendo chegar a níveis recordes negativos, com os gastos públicos comprimidos em função da adoção do “teto dos gastos”. Cabe destacar que há um forte questionamento na literatura empírica internacional em relação à hipótese de “contração fiscal expansionista” (ajustes fiscais que geram crescimento econômico).

Com relação à contribuição do saldo comercial para o crescimento econômico, o quadro é igualmente confuso e possivelmente pouco promissor, num cenário de guerra comercial entre Estados Unidos e China, o que está levando a uma desaceleração no volume do comércio mundial em 2018, a qual deve se intensificar em 2019, conforme previsão do FMI. Os saldos comerciais do país têm sido em geral positivos desde 2015, alcançando patamares de US$ 45 bilhões em 2016, US$ 64 bilhões em 2017 e US$ 47,6 bilhões em 2018 – bem superiores aos anos anteriores de modo a se constituir no principal componente de demanda que tem contribuído para gerar algum crescimento econômico, mas possivelmente deverão sentir os efeitos do refreamento do comércio mundial daqui para frente. Esse quadro poderá ser agravado se o novo governo fizer uma redução abrupta nas tarifas de importação de bens, como já sinalizado, ou ainda pela política externa e comercial pouco pragmática (e ideologizada no pior sentido), com eventual confronto com nossos parceiros comerciais (para um aprofundamento ver artigo de Marta Castilho e Fernando Sarti neste espaço).

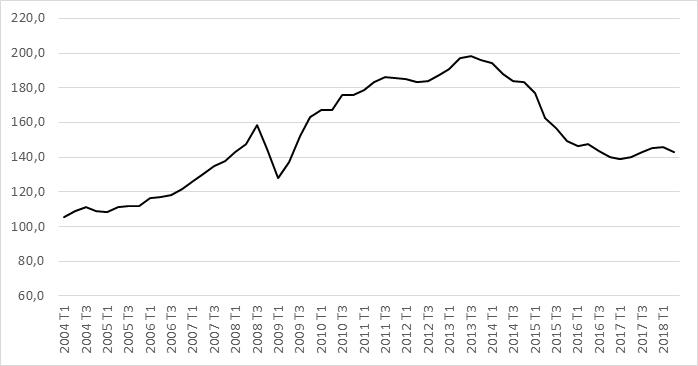

Por último, os gastos de investimento, que segundo Keynes é a causa causans do crescimento, em função da sua maior importância (por ser ao mesmo tempo componente de gasto e aumento da capacidade produtiva da economia) e instabilidade. A taxa de investimento em função de um conjunto de fatores externos e internos despencou em 2014/2018, se mantendo mais ou menos estável desde início de 2017 (Gráfico 2). Investimento é uma variável tanto “backward looking” (depende da utilização da capacidade produtiva como “proxy” da demanda agregada) quanto “forward looking” (expectativas empresariais quanto ao futuro). Como visto não se deve esperar um crescimento maior pelo lado dos outros componentes de gastos; por outro lado, as expectativas de longo prazo dependem de um conjunto mais amplo de fatores que somente um suposto (e duvidoso) choque de credibilidade gerado por um compromisso com reformas econômicas e forte redução no déficit fiscal. Tampouco deve-se esperar contribuições expressivas do investimento externo para o crescimento econômico do país nos próximos anos, como mostra a experiência argentina recente, já que tais fluxos acabam vindo em boa medida para aquisições de firmas e empréstimos intra-firmas, e menos para o chamado investimento “greenfield”.

Gráfico 2: Capital fixo – formação bruta – índice encadeado (média 1995 = 100)

Fonte: IPEADATA

Fonte: IPEADATA

Em conclusão, embora seja cedo para fazer prognósticos mais precisos sobre a economia brasileira a curto/médio prazo, até por conta da necessidade de maiores definições na política econômica, o mais provável é termos um crescimento anêmico nos próximos anos. O novo governo parece mais uma vez apostar na “fada confiança” (tal como na gestão Joaquim Levy como ministro da Fazenda no segundo governo Dilma, conforme Pedro Cafardo, O risco de repetição do erro de Dilma, Valor 28, nov. 2018): a austeridade fiscal por si só aumenta a confiança dos consumidores e empresário, gerando maior consumo e investimento privado que permitiria a retomada do crescimento econômico. Esse tipo de confiança, entretanto, tende a ser volátil, podendo se dissipar caso não venha acompanhado de investimento público, financiamento público e privado adequado e juros civilizados.

Algum crescimento virá apesar das políticas do novo governo, pois já está de algum modo “contratado” em função do próprio movimento cíclico da economia. A preocupação maior é se a adoção de políticas ortodoxa-liberais em contexto de ociosidade e de um cenário internacional nebuloso não deverá abortar um crescimento econômico mais virtuoso, o que na nossa avaliação é mais provável acontecer.

O sinal amarelo está aceso.

*Luiz Fernando de Paula é professor titular da Faculdade de Ciências Econômicas (FCE) e do Instituto de Estudos Sociais e Políticos (Iesp), ambos da Uerj.