Conteúdo da página

ToggleOs Estados Unidos e a União Europeia estão utilizando todo o poder econômico de que dispõem para dobrar a Rússia. Como parte do pacote de medidas, congelaram os dólares e euros que estavam depositados como reservas de divisas no exterior, e alguns bancos russos foram excluídos do sistema SWIFT. Que consequências a longo prazo pode trazer a perda de acesso da Rússia a suas reservas de divisas? Periga o status de moeda mundial de reserva do dólar? Periga a hegemonia monetária da divisa norte-americana? Pode ter um efeito boomerang o castigo financeiro imposto à Rússia? Vejamos.

Três fatores foram determinantes para que a hegemonia do dólar ocorresse e se consolidasse: os Acordos de Bretton Woods (1944) promovidos pelos Estados Unidos, a cotização em dólares do preço do petróleo a partir da crise de 1973 e a desregulamentação dos mercados financeiros internacionais. Em Bretton Woods, foram estabelecidas as políticas econômicas mundiais, que estiveram vigentes até princípios da década de 1970. Foi ali que se fixaram as regras para as relações comerciais e financeiras entre os países mais ricos do mundo. Um dos acordos mais importantes foi a criação do FMI, entidade encarregada de manter a estabilidade monetária e facilitar os fluxos financeiros internacionais em coordenação com os bancos centrais de outros países, controlado principalmente, pelos Estados Unidos.

Em Bretton Woods, foram estabelecidas as políticas econômicas mundiais, que estiveram vigentes até princípios da década de 1970. Foi ali que se fixaram as regras para as relações comerciais e financeiras entre os países mais ricos do mundo. Um dos acordos mais importantes foi a criação do FMI, entidade encarregada de manter a estabilidade monetária e facilitar os fluxos financeiros internacionais em coordenação com os bancos centrais de outros países, controlado principalmente, pelos Estados Unidos.

Flickr

O dólar corre o risco de perder a posição de moeda mais forte do mundo

Desde então, a América do Norte foi o centro do sistema monetário mundial; os bancos centrais de outras nações utilizariam o dólar como moeda de reserva global, e suas respectivas divisas seriam conversíveis em dólares a um tipo de câmbio fixo, enquanto que o dólar teria o respaldo do ouro também a um tipo de câmbio fixo. Foi assim que o mundo se dolarizou.

Em 1971, durante a presidência de Richard Nixon, rompeu-se o acordo de Bretton Woods. Portanto, o dólar já não seria respaldado pelo ouro, baseando-se exclusivamente na confiança outorgada pelos agentes econômicos. Desde o desaparecimento do padrão ouro naquele mesmo ano, o mundo carece de um standard monetário global. Cada Estado emite dentro de seu território sua própria moeda e como não existe um estado mundial (esperemos que não exista nunca) tão pouco existe uma moeda global que circule por todos os países. No entanto, isso não significa que os distintos Estados não tenham a necessidade objetiva de contar com uma moeda de reserva global.

Atualmente, há várias moedas geralmente aceitas. Não porque alguém o tenha imposto, e sim porque os próprios agentes econômicos consideram que essas divisas são as que melhor mantêm seu valor, são as mais confiáveis, são aquelas que não serão arbitrariamente expropriadas por seus emissores.

Quais são essas moedas ou divisas que acabaram transformando-se em moedas de reserva global? Basicamente são o dólar e o euro. Estas duas divisas concentravam no encerramento de 2020, 80% das reservas exteriores dos bancos centrais de todo o mundo. O dólar com 59% e o euro com 21%. As outras divisas tinham participações pequenas, como o renminbi (yuan) chinês, 2%, a libra esterlina 5%, o yen japonês 6%, o dólar canadense 2%, o dólar australiano 2% e outras 3% (FMI: COFER, 4Q 2020).

Há muitos agentes econômicos que demandam dólares ou euros que querem ter em suas reservas, porque é a forma pela qual podem poupar de maneira líquida e segura, para, no futuro, poder gastar em qualquer parte do mundo. Tais divisas, sobretudo o dólar, são aceitas em todos os países. Portanto, para poupar dólares, precisam de dólares e como há muita demanda desta divisa pode-se incrementar sua oferta, sem que se desvalorize, isto é, gere inflação. Pelo menos tem sido assim, durante as últimas décadas.

Medidas contra a Rússia

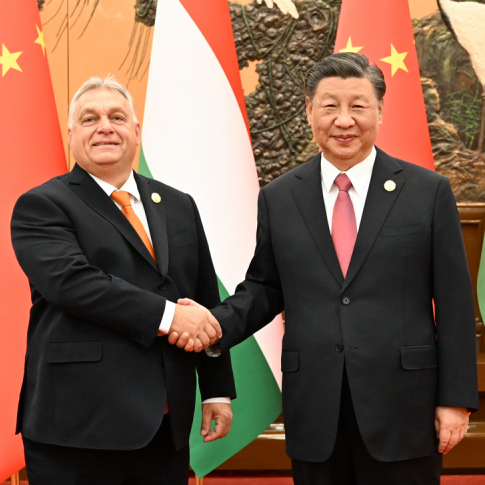

Alguns analistas consideram que a expulsão dos bancos russos do sistema de comunicação entre bancos, o SWIFT, teria pouco efeito. Ao contrário, pode forçar esses bancos excluídos a buscar outro sistema de comunicação alternativo, como, por exemplo, o Sistema para a Transferência de Mensagens Financeiras russo (SPFS) lançado experimentalmente em 2014, ou o sistema de pagamentos interbancário internacional da China (CIPS), criado em 2015. Isto é, a Rússia tem alternativa para resolver a exclusão do SWIFT e a Rússia convida atores do mercado estrangeiro a unir-se ao análogo russo do SWIFT (Europa al día | DW | 28.02.2022). A China tem muito que ver.

Não obstante, a outra medida muito mais importante do que a exclusão de bancos russos do sistema SWIFT, vem a ser o congelamento ou proibição do acesso do governo russo a suas reservas ou poupanças em dólares e euros, depositadas nos bancos ocidentais. Ou seja, basicamente o que fizeram os governos europeus e o dos Estados Unidos, foi proibir o governo russo de acessar livremente os dólares e os euros acumulados fora de seu território.

Este fato é uma mudança drástica nas regras monetárias internacionais do jogo. Até o momento, todos os bancos centrais, todos os agentes econômicos, acreditavam que, se tinham dólares ou euros, esses dólares ou esses euros eram seus e, portanto, poderiam acessá-los livremente; confiavam em que o banco emissor desses euros ou dólares agissem de boa fé, que não limitariam seu acesso, que não os congelariam.

O dinheiro como arma de guerra

Mas vejamos, tanto os Estados Unidos como a Zona do Euro utilizaram pela primeira vez o dinheiro, a moeda fiat, melhor dizendo, os dólares e os euros que eles emitem, como arma de guerra. Disseram a Putin: como você poupou muitos dólares e euros, e como quer financiar sua guerra com essa poupança, vamos te congelar. Foi isso o que todo o mundo viu. Agora, todos sabem que, se em algum momento futuro um Estado entrar em tensões militares com os Estados Unidos ou com países da União Europeia, suas reservas externas em dólares ou em euros poderão ser congeladas, caso interesse a esses blocos econômicos subjugá-lo.

Por conseguinte, a pergunta é: que reações previsíveis terão a partir de agora os demais governos do mundo? Pelo menos, tentarão manter uma porcentagem menor de suas reservas exteriores em dólares ou em euros. O temor parece mais que justificado. Zoltan Pozsar, estrategista chefe do Crédit Suisse Group, em declarações a Bloomberg, em 1º de março último, dizia: “as sanções extraordinárias e históricas impostas à Rússia, e concretamente a perda de acesso a suas reservas exteriores, é um ponto de inflexão na hegemonia global do dólar, como moeda de reserva internacional. Se o dólar passa a ser utilizado, política e militarmente a favor dos interesses dos Estados Unidos e não a favor do proprietário desses dólares, então os governos estrangeiros pensarão duas vezes, antes de incrementar suas reservas estrangeiras em dólares”. Por sua vez, Dylan Grice, antigo estrategista da Société Générale e fundador da Calderwood Capital, descreve os recentes movimentos dos Estados Unidos e de seus sócios europeus como um uso «armamentício» do dinheiro. «Só se pode jogar a carta uma vez”, “a China terá como prioridade não necessitar de nenhum dólar antes de lutar por Taiwán”. Portanto, as sanções impostas pelo ocidente à Rússia fazem perigar a hegemonia do dólar e em menor medida, do euro, como moedas de reserva globais. Poderia ocorrer o efeito boomerang, melhor dizendo, o prejuízo poderia voltar-se contra os castigadores.

Por sua vez, Dylan Grice, antigo estrategista da Société Générale e fundador da Calderwood Capital, descreve os recentes movimentos dos Estados Unidos e de seus sócios europeus como um uso «armamentício» do dinheiro. «Só se pode jogar a carta uma vez”, “a China terá como prioridade não necessitar de nenhum dólar antes de lutar por Taiwán”. Portanto, as sanções impostas pelo ocidente à Rússia fazem perigar a hegemonia do dólar e em menor medida, do euro, como moedas de reserva globais. Poderia ocorrer o efeito boomerang, melhor dizendo, o prejuízo poderia voltar-se contra os castigadores.

Há alternativas ao dólar?

O ouro é uma boa opção. De fato, o presidente russo em parte fez isso, isto é, aumentar suas reservas em ouro, chegando a ser o segundo maior ativo monetário do banco russo. No final de 2020, os russos tinham mais ouro do que dólares, porque, imagino, o governo russo temia que em algum momento chegariam a impor-lhe tais sanções no caso de um conflito militar. Se você não quiser estar tão exposto ao dólar ou ao euro devido ao risco de ser expropriado, o ouro que não é o passivo de ninguém mais, não é a dívida de nenhum governo, pode ser uma boa opção e a partir de agora o será com mais razão, porque o risco de que os governos do ocidente expropriem suas reservas em divisas, não é um risco hipotético, é um risco que se materializou, é uma realidade.

Agora, manter reservas em ouro tão pouco é a panaceia, porque nem todos os bancos centrais estrangeiros aceitam o ouro como meio de pagamento, portanto, se quiser pagar em outros países, não é simples converter o ouro em divisa estrangeira. Além disso, em um sistema financeiro internacional muito digitalizado ter ouro físico acarreta custos de transação adicionais na hora de intercambiar.

Matérias primas como ativos refúgio

Desde a invasão da Rússia na Ucrânia, viu-se que o nível dos preços das matérias primas abalou todos os mercados. O petróleo, o gás, o trigo, o carvão, aumentaram de valor, tendo alcançado níveis históricos. Portanto, puseram-se na mira dos investidores, como ativos refúgio contra a inflação e os vai e vem do mercado. Estes ativos ou commodities são garantias, e as garantias são dinheiro. Esta crise tem a ver com a crescente atratividade do dinheiro externo sobre o dinheiro interno fiduciário emitido pelos bancos centrais.

Bretton Woods III e o Bitcoin

Segundo Pozsar, estamos presenciando o nascimento de um novo sistema monetário internacional. Passamos da era de Bretton Woods I (1945) com o dólar respaldado por lingotes de ouro a Bretton Woods II (1971) período do dinheiro fiat baseado na confiança outorgada pelos agentes econômicos. E agora o mundo passou para Bretton Woods III, uma etapa respaldada por dinheiro externo (lingotes de ouro junto a outras matérias primas estratégicas e talvez o Bitcoin). Bretton Woods II foi construído com dinheiro interno e seus alicerces caíram há uma semana, quando o G7 congelou as reservas de divisas da Rússia, acrescenta o CEO do Crédit Suisse.

Nesta nova era do dinheiro, o Bitcoin (BTC), a criptomoeda com maior capitalização de mercado, poderia ser uma alternativa ao dólar e desempenhar um papel importante. A guerra e a crise econômica poderiam jogar a seu favor. No entanto, o BTC, pelo menos no momento, não é universalmente aceito, portanto, ter muitas reservas exteriores em BTC pode não ser recomendável. Finalmente, o yuan digital chinês ascender à categoria de divisa de reserva global, também não é simples. Não podemos esquecer que a China tem fortes controles sobre o movimento de capitais, isto é, que a China já peca em parte do pecado que o ocidente está cometendo ao congelar os dólares e os euros de propriedade dos russos. É um pecado, no caso da China estrutural, portanto, enquanto não haja um fluxo livre de capitais, manter reservas em yuans será uma opção pouco atraente.

Como conclusão

A invasão da Ucrânia por parte da Rússia mostrou em parte a essência do sistema monetário internacional baseado em dinheiro fiat ou dinheiro por decreto. A partir de agora, ficou claro para todo o mundo que o dólar e o euro não são moedas neutras, são moedas políticas, moedas que inclusive podem ser usadas como arma de guerra. Portanto, são moedas que vão perder atração fora dos países que as emitem e animarão os bancos centrais de outras nações a diversificar suas reservas e afastar-se do dólar. O severo castigo financeiro imposto à Rússia pode pôr em xeque a hegemonia mundial do dólar.

O que foi dito não significa que imediatamente vão perder sua atração, ou deixem de ser procuradas, sobretudo se não existe uma alternativa melhor. Mas o que está claro, é que os governos de outros países buscarão ativamente opções ao dólar e ao euro, porque a confiança que podia existir até o momento rompeu-se irreparavelmente. Finalmente, se a demanda global de dólares ou de euros se reduzir significativamente, isso só trará como consequência mais inflação.

Alejandro Narváez Liceras é doutor em Ciências Econômicas e Empresariais pela Universidade Autônoma de Madri.

Tradução de Ana Corbisier.

As opiniões expressas nesse artigo não refletem, necessariamente, a opinião da Diálogos do Sul

Assista na TV Diálogos do Sul

Se você chegou até aqui é porque valoriza o conteúdo jornalístico e de qualidade.

A Diálogos do Sul é herdeira virtual da Revista Cadernos do Terceiro Mundo. Como defensores deste legado, todos os nossos conteúdos se pautam pela mesma ética e qualidade de produção jornalística.

Você pode apoiar a revista Diálogos do Sul de diversas formas. Veja como:

-

PIX CNPJ: 58.726.829/0001-56

- Cartão de crédito no Catarse: acesse aqui

- Boleto: acesse aqui

- Assinatura pelo Paypal: acesse aqui

- Transferência bancária

Nova Sociedade

Banco Itaú

Agência – 0713

Conta Corrente – 24192-5

CNPJ: 58726829/0001-56

Por favor, enviar o comprovante para o e-mail: assinaturas@websul.org.br